Umstellung Umsatzsteuersatz: Unterschied zwischen den Versionen

CS (Diskussion | Beiträge) |

CS (Diskussion | Beiträge) |

||

| Zeile 64: | Zeile 64: | ||

Dieser Vorgang kann beliebig wiederholt werden. Es werden nur Korrekturbuchungen an Positionen und Belegen vorgenommen, auf die die gleichen Bedingungen zutreffen. | Dieser Vorgang kann beliebig wiederholt werden. Es werden nur Korrekturbuchungen an Positionen und Belegen vorgenommen, auf die die gleichen Bedingungen zutreffen. | ||

=== Zurück zu den | === Zurück zu den ursprünglichen Steuersätzen === | ||

Sollte keine weitere Verlängerung beschlossen werden, wird die temporäre Umsatzsteuersenkung, die im Rahmen der Corono-Hilfsmaßnahmen von der Bundesregierung beschlossen wurde, zum 31.12.2020 auslaufen. Das bedeutet, dass ab dem 01.01.2021 wieder die alten Steuersätze in Höhe von 19% und 7% gelten. Die technische Umstellung in SilverERP erfolgt dabei anolog der oben beschriebenen Vorgehensweise. | Sollte keine weitere Verlängerung beschlossen werden, wird die temporäre Umsatzsteuersenkung, die im Rahmen der Corono-Hilfsmaßnahmen von der Bundesregierung beschlossen wurde, zum 31.12.2020 auslaufen. Das bedeutet, dass ab dem 01.01.2021 wieder die alten Steuersätze in Höhe von 19% und 7% gelten. Die technische Umstellung in SilverERP erfolgt dabei anolog der oben beschriebenen Vorgehensweise. | ||

Version vom 9. Dezember 2020, 15:29 Uhr

Vorbemerkung

Durch den am 12.6.2020 erfolgten Kabinettsbeschluss der Bundesregierung soll im Rahmen der Corona-Hilfsmaßnahmen u.a. der Umsatzsteuersatz zum 1. Juli 2020 gesenkt werden. Diese Steuersenkung soll temporär sein und zunächst für sechs Monate gelten. Geplant ist, für ein halbes Jahr die reguläre Umsatzsteuer von 19% auf 16% und den ermäßigten Umsatzsteuersatz von 7% auf 5% zu senken.

Mit einem Software-Update von SilverERP, das für den 26.6.2020 vorgesehen ist, wird ermöglicht, dass der reduzierte Umsatzsteuersatz komfortabel im System hinterlegt werden kann.

Funktionsweise der Umsatzsteuer-Umstellung in SilverERP

Die Umstellung der erfolgt durch Benennung von Folgekonten im Kontenplan, die ab dem festgelegten Stichtag verwendet werden sollen. DATEV hat zwischenzeitlich mitgeteilt, dass die selben Konten mit angepassten Steuersätzen genommen werden können, sofern der FiBu-Export auch das Leistungsdatum mit überträgt, was SilverERP macht. Da die Umstellung des Steuersatz in SilverERP durch die Definition von Folgekonten erfolgt, bleibt es Ihnen überlassen, ob Sie die vorhandenen Kontonummern mit neuem Steuersatz und Gültigkeitsdatum als Folgekonto einsetzen möchten (wichtig ist dabei allerdings, die unten beschriebene Vorgehensweise bei der Umstellung) oder ob Sie freie (z.B. von Ihrem Steuerberater übermittelte) Konten für die verminderten Steuersätze nutzen möchten.

In einer Zwischenversion dieses Dokuments hatten wir geschrieben, dass die obigen Prozentsätze dieser Konten NICHT geändert werden dürfen. Dies ist nach wie vor der Fall. Jedem Datensatz (also auch jedem Konto, jeder Position, jedem Beleg, jeder Adresse, jedem Artikel, etc.) wird in SilverERP eine eindeutige Nummer zugeordnet. Diese Nummer heißt "idRecord".

Alle Verknüpfungen im Programm werden mit dieser Nummer, die der Benutzer nie sieht, vorgenommen. Dadurch existiert eine Verknüpfung, unabhängig von den Inhalten der Felder, die der Benutzer ändern kann. Beispielsweise kann eine Artikelnummer geändert werden, aber alle Positionen, in denen der Artikel verwandt wurde, bleiben davon unberührt.

Das gilt auch für die Kontenzuordnungen. Und aus eben diesem Grund, können jetzt einfach neue Konten und Folgekonten mit beliebigen Kontonummern angelegt und verwendet werden. Auch wenn die Kontonummer selbst zunächst falsch sein sollte, kann man sie nachträglich ändern bzw. anpassen, falls DATEV doch noch andere Kontonummern bekannt geben sollte.

Es kann aber auch weiterhin die bisherige Kontonummer verwendet werden, wenn Sie –wie in diesem Beitrag beschrieben– die jeweiligen von der Umsatzsteuersenkung angesprochenen Konten mit neuen Steuersätzen duplizieren und als Folgekonten definieren.

Umstellung durchführen

Konten ermitteln

Um zu ermitteln, für welche Konten ein Folgekonto eingetragen werden muss, wurde eine neue Abfrage hierzu im Kontenplan erstellt. Diese Abfrage überprüft alle Konten, denen Artikeln zugeordnet wurden (Artikelstamm >> FiBu), alle Konten, die die im Firmenstamm verwendet wurden (Firmenstamm >> Artikel), und alle Konten, die in der Position eines aktuell noch offenen Beleges verwendet wurden.

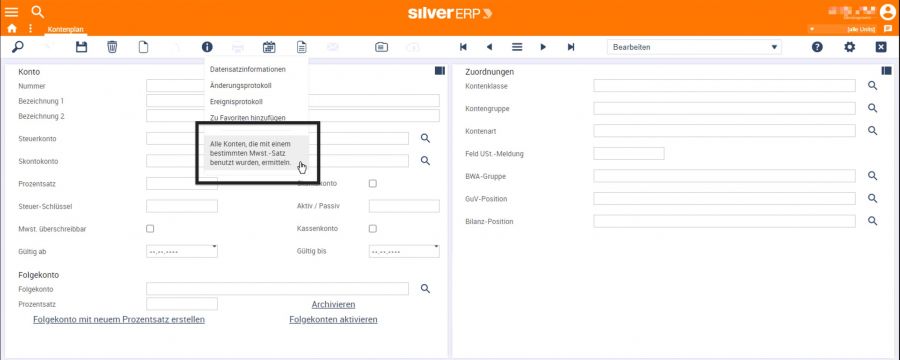

1. Tippen Sie im Dialog FiBu >> Kontenplan auf den Info-Knopf und anschließend auf Alle Konten, die mit einem bestimmten Mwst-Satz benutzt wurden, ermitteln

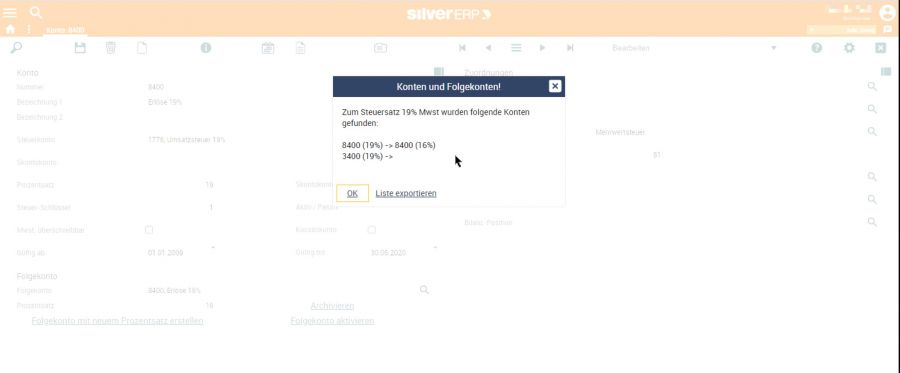

2. Führen Sie die Abfrage zunächst aus, um alle Konten zu ermitteln, die den regulären Umsatzsteuersatz von 19% aufweisen und ein weiteres Mal, um die Konten aufzurufen, die den ermäßigten Umsatzsteuersatz von 7% haben.

3. SilverERP überprüft nun wie oben beschrieben, alle im System genutzten Konten und Belege und gibt als Resultat eine Liste mit Konten aus, für welche jeweils ein Folgekonto für die Umsatzsteuerumstellung eingetragen werden muss. Mit der "Liste exportieren"-Schaltfläche kann diese Liste lokal als Text-/CSV-Datei abgespeichert werden.

Folgekonten bestimmen

Im nächsten Schritt wird den zuvor ermittelten Konten jeweils ein Folgekonto mit dem neuen reduzierten Steuersatz hinzugefügt werden. Dieser Vorgang muss für jedes verwendete 19%- sowie 7%-Konto erfolgen. SilverERP unterstützt Sie bei diesem Vorgang, indem es Konten mit dem neuem Steuersatz duplizieren und als Folgekonten definieren kann. Das gilt auch für zugeordnete Steuerkonten und Skontokonten.

Der nachfolgend beschriebene Vorgang muss für jedes Hauptkonto durchgeführt werden, dass von der Umsatzsteuersenkung betroffen ist.

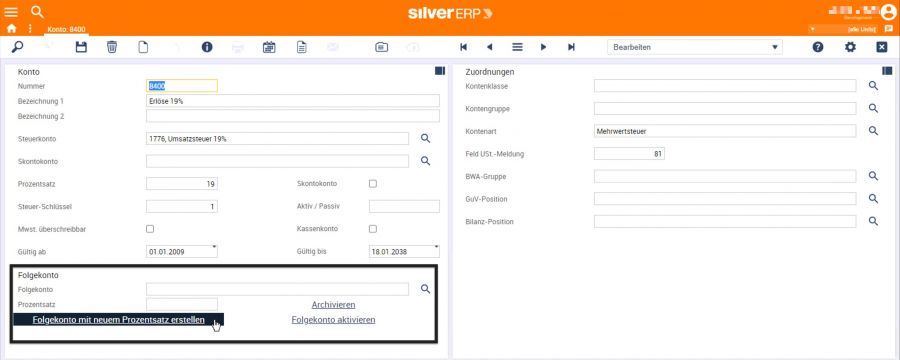

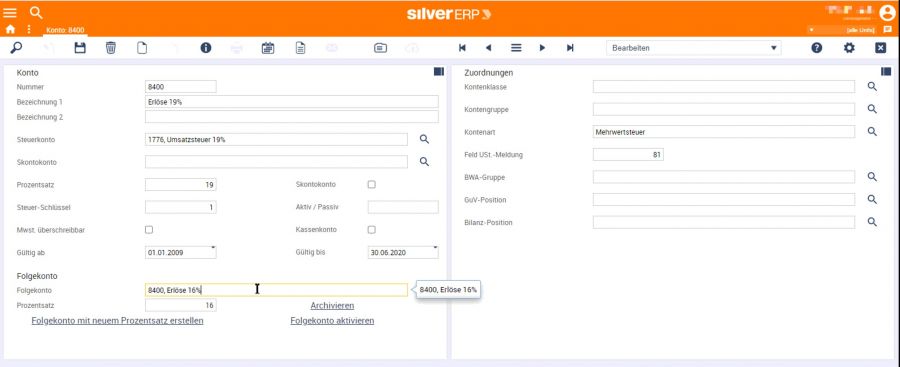

1. Laden Sie nun die zuvor ermittelten Konten einzeln in den Kontenplan und tippen Sie auf die Schaltfläche Folgekonto mit neuem Prozentsatz erstellen.

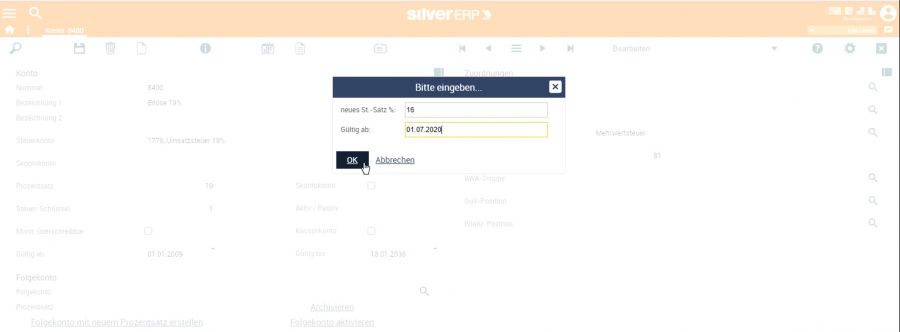

2. Tragen Sie im nächsten Schritt den neuen Steuersatz (also entweder "16%" bzw. "5%") ein und bestimmen Sie das neue Gültigkeitsdatum für das Konto (für die aktuelle Umstellung also "01.07.2020")

3. Durch die Bestätigung mit "Ok" wird das jeweilige Hauptkonto und eventuell hinterlegte Steuer- sowie Skontokonten mit dem neuen Steuersatz dupliziert und mit dem neuen Gültigkeitsdatum als Folgekonto eingetragen. Außerdem wird das Gültigkeitsdatum der bislang genutzten Versionen der Konten (mit dem ursprünglichen Steuersatz) auf ein Kalendertag zuvor gesetzt.

4. Überprüfen Sie die Eingaben und Speichern Sie den Datensatz.

5. Wiederholen Sie den Vorgang für alle betroffenen Konten der Steuerumstellung.

Folgekonten aktivieren

Achtung: Die Aktivierung der Folgekonten darf erst am Tage der Umstellung durchgeführt werden.

Starten Sie FiBu >> Kontenplan und säubern Sie ggf. die Maske. Tippen Sie nun in der Gruppe "Folgekonten" auf die Schaltfläche "Folgekonten aktivieren", um die Umstellung anzustoßen. Dabei passiert Folgendes:

- Nun werden alle nicht-archivierten Angebote und Anfragen sowie offene Auftragspositionen, die noch nicht geliefert wurden, mit den neuen Steuersätzen neu berechnet,

- Dauerrechnungen enthalten die angepassten Steuersätze,* es werden bei allen Artikeln die Fibu-Kontenzuordnungen auf die Folgekonten geändert,

- etwaige in Warengruppen hinterlegte Kontenzuordnungen werden durch die Folgekonten ersetzt

- und im Firmenstamm werden die Folgekonten entsprechend eingesetzt.

Dieser Vorgang kann beliebig wiederholt werden. Es werden nur Korrekturbuchungen an Positionen und Belegen vorgenommen, auf die die gleichen Bedingungen zutreffen.

Zurück zu den ursprünglichen Steuersätzen

Sollte keine weitere Verlängerung beschlossen werden, wird die temporäre Umsatzsteuersenkung, die im Rahmen der Corono-Hilfsmaßnahmen von der Bundesregierung beschlossen wurde, zum 31.12.2020 auslaufen. Das bedeutet, dass ab dem 01.01.2021 wieder die alten Steuersätze in Höhe von 19% und 7% gelten. Die technische Umstellung in SilverERP erfolgt dabei anolog der oben beschriebenen Vorgehensweise.

Betroffene Konten ermitteln

- Starten Sie FiBu > Kontenplan;

- Wählen Sie im Info-Knopf den Befehl "Alle Konten, die mit einem bestimmten Mwst-Satz benutzt wurden, ermitteln";

- Führen Sie die Abfrage einmal für die 16%-Konten und einmal für die 5%-Konten durch. Die Liste der betroffenen Konten kann exportiert werden;

Folgekonten bestimmen

Für jedes ermittelte Konto:

- Laden Sie das Konto mit dem betroffenen, reduzierten Steuersatz

- Tippen Sie auf die Schalftfläche "Folgekonto mit neuem Steuersatz erstellen";

- Tragen Sie den künftigen Steuersatz und das Gültigkeitsdatum ein, also z.B. "19%"" und "01.01.2021";

- Tippen Sie auf "OK".

SilverERP erstellt dadurch eine neue Version des ausgewählten Konto mit dem zuvor eingetragenen Steuersatz und Gültigkeitsdatum. Das Gültigkeitsdatum der bislang genutzten Version dieses Kontos wird auf einen Kalendertag zuvor gesetzt. Eine Hinweismeldung bestätigt die Ausführung.

Folgekonten aktivieren

Wenn alle Konten umgestellt sind:

- Säubern Sie zunächst die Maske;

- Tippen anschließend auf die Schaltfläche "Folgekonten aktivieren";

- Überprüfen Sie die Liste der Konten mit ihren Zuordnungen;

- Wenn für jedes Konto der richtige Nachfolger festgelegt wurde, aktivieren Sie am Tag der Umstellung die neuen Konten mit "Ja".

FAQ

Hinweis bei Nutzung von DATEV SK 03

Beim automatischen Anlegen des Folgekontos mit der gleichen Nummer wird auch nachgeschaut, ob dem Ausgangskonto ein Steuer- bzw. Skontokonto zugeordnet ist. Sollte dies der Fall sein, werden diese zugeordneten Konten ebenfalls dupliziert und dem neuen Konto zugeordnet.

Das bedeutet, dass bei einem 19%-Konto das zugehörige Steuerkonto "1776" dupliziert wird. Laut DATEV SK03 gehört zum kopierten Steuerkonto (mit 16%) aber die Kontonummer "1775". Laden Sie also das Konto "1776" mit 16% in den Kontoplan und überschreiben die Kontonummer mit der Nummer "1775". Das gleiche gilt für die Konten "1771" das nun "1773" (5%) heissen muss und die Konten "1576" (16%) zu "1575", "1571" (5%) zu "1568".

Umfang der Abfrage

Ruft die neue Abfrage im Kontenplan zur Ermittlung der umzustellenden Konten alle Konten auf, bei denen der gesuchte Steuersatz hinterlegt wurde? Nein, bei dieser Abfrage werden nur die Konten als Resultat ausgegeben, die die folgenden Bedingungen erfüllen: (1) der eingegebene Steuersatz stimmt mit der Abfrage überein, (2) das Konto wurde bereits in einem Beleg verwendet, (3) das Konto ist im Firmenstamm als Vorgabe hinterlegt, (4) das Konto ist einem Artikel oder einer Warengruppe zugeordnet.

Anzahlungsrechnungen

Bei Anzahlungsrechnungen, bei denen die Anzahlungsrechnung vor und die Schlussrechnung nach dem Stichtag der Umstellung liegt, gilt, dass die zu viel (oder bei der späteren Erhöhung der Umsatzsteuer zu wenig) erhobene Umsatzsteuer in der Anzahlungsrechnung mit der Schlussrechnung wieder ausgeglichen wird. Der Ausdruck der Schlussrechnung enthält in dem Fall eine zusätzliche Zeile, die die Umsatzsteuerabweichung dokumentiert.

Dauerrechnungen

Bei Dauerrechnungen werden mit Aktivierung der Folgekonten alle aktiven Dauerrechnungen umgestellt. Ab diesem Zeitpunkt werden neue auf der Dauerrechnung gestellte Rechnungen mit dem angepassten Steuersatz angelegt.

Verwendung von Bruttopreisen

Bei der Verwendung von Nettopreisen ändert sich der Endpreis durch die durchgeführte Umsatzsteueranpassung. Bei der Verwendung von Bruttopreisen ändert sich der Nettopreis. Wer eine andere Vorgehensweise wünscht, den/die bitten wir, sich bei uns zu melden.

Berechnet, aber nicht geliefert

Auftragspositionen, die noch nicht geliefert, aber bereits vor dem Stichtag berechnet wurden, werden nicht neu berechnet. Gemäß DATEV ist das Leistungsdatum maßgeblich für die Umstellung. Bei Rechnungen ohne Lieferung entspricht das Leistungsdatum dem Rechnungsdatum.

Split-Positionen

Für Split-Positionen, die vor- und nach dem Stichtag der Umstellung geliefert wurden, stehen die folgenden Möglichkeiten zur Verfügung:

- Verwenden Sie das DMS, um den Beleg der ursprünglichen Auftragsbestätigung erneut aufzurufen oder zu drucken

- Um einen neuen Beleg über die Gesamtmenge mit dem neuen Steuersatz zu drucken, verwenden Sie den Drucken-Befehl im jeweiligen Auftrag

- Um die Split-Positionen mit den unterschiedlichen Steuersätzen im Summenblock auf dem Beleg auszuführen, verwenden Sie im Auftrag den Befehl "AB Split-Pos. drucken", der sich im Info-Knopf befindet

Eingangsrechnungen

Durch die Tatsache, dass Eingangsrechnungen rückwirkend erfasst werden, ist es möglich, dass Eingangsrechnungen nach dem Stichtag der Umstellung eingehen, sich aber auf Leistungen vor dem Stichtag beziehen. Dies könnte dazu führen, dass die Kontierung mit dem neuen Umsatzsteuersatz erfolgt, was in diesem Fall nicht richtig wäre.

Wird allerdings eine bereits gelieferte Bestellposition der Eingangsrechnung hinzugefügt, wird automatisch das bisherige Konto mit dem alten Steuersatz verwendet. Wenn man der Eingangsrechnung jedoch freie Positionen hinzufügt, deren Leistungsdatum vor dem Stichtag der Umsatzsteuer-Umstellung liegen, wird eine Warnung ausgegebenen, dass ggf. manuell das richtige Konto gesetzt werden muss.

Aufwandskonten der Kasse

Für Aufwandskonten, die in der Kasse genutzt werden, z.B. "Putzmittel", "Tankbelege", etc., muss ebenfalls ein Folgekonto angelegt werden. Sie haben dann in der Kasse die Möglichkeit, sowohl auf das 19% wie auch auf das 16%-Konto zuzugreifen. Falls nur das 16%ige Konto angezeigt werden soll, entfernen Sie den Haken "Kassenkonto" beim 19%-Konto.

DATEV definiert bestimmte Konten

Gemäß der Information zur "Kontenrahmenänderungen 2020 für 01.07.-31.12.2020 auf Grund Umsatzsteuersenkung/Konjunkturpaket 2020" weist DATEV für den Standardkontenrahmen SKR 03 bestimmte Konten aus.

Wenn Sie bisher von diesen Empfehlungen abweichende Konten verwenden, können Sie im Kontenplan natürlich manuell Änderungen vornehmen und die verwendeten Konten an den SKR 03 anpassen.

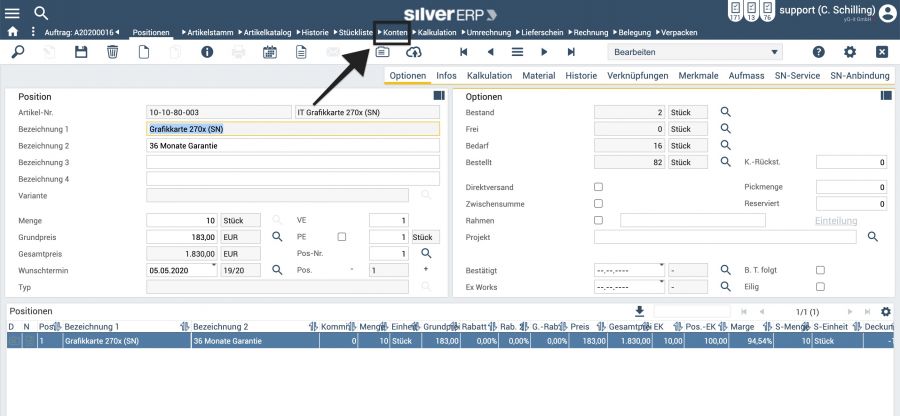

Manuelle Kontierung

Allgemein gilt, dass SilverERP natürlich erlaubt, jede Position separat manuell einem Konto zuzuordnen und man sich auf diese Weise bei Sonderfällen selber behelfen kann.

Abbildung: Eine Auftragsposition kann jederzeit mit der in der Pfadnavigation aufgeführten Schaltfläche "Konten" überprüft oder ein neues Konto zugewiesen werden.