Reverse-Charge: Unterschied zwischen den Versionen

NR (Diskussion | Beiträge) Keine Bearbeitungszusammenfassung |

NR (Diskussion | Beiträge) Keine Bearbeitungszusammenfassung |

||

| Zeile 11: | Zeile 11: | ||

== Verfahren == | == Verfahren == | ||

Bei dem Reverse-Charge-Verfahren muss der Lieferant eine Nettorechnung dem Kunden austellen und ihn auf den Übergang der Steuerschuldnerschaft hinweisen. | Bei dem Reverse-Charge-Verfahren muss der Lieferant eine Nettorechnung dem Kunden austellen und ihn auf den Übergang der Steuerschuldnerschaft hinweisen. Folgender Text kann auf den Rechnungen als Hinweis für das geltende Reverse-Charge-Verfahren hinterlegt werden: "Steuerschuldnerschaft des Leistungsempfängers". Handelt es sich bei bei dem Leistungsempfänger, um einen nicht deutsch-sprachigen Leistungsempfänger, dann können die nachfolgenden Texte auf internationale Rechnungen eingesetzt werden: "es greift das Reverse-Charge-Verfahren", "VAT due do the recipient", "Recipient of the service is liable for VAT according reverse charge mechanism". | ||

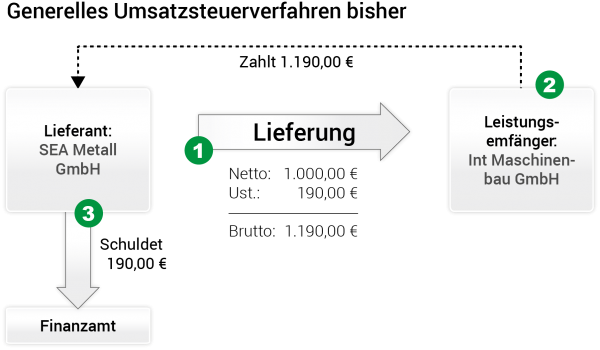

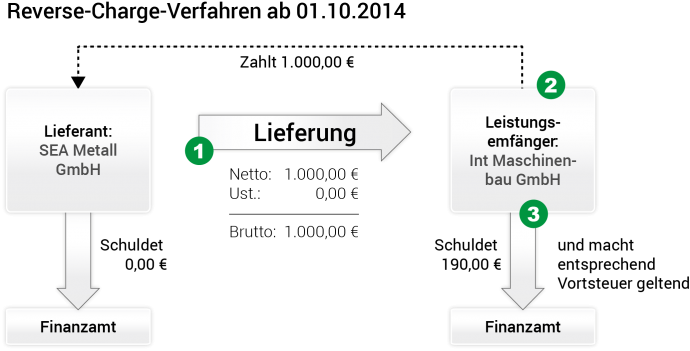

Nachfolgend wird das Umsatzsteuerverfahren und das Reverse-Charge-Verfahren bildlich dargestellt.<br> | Nachfolgend wird das Umsatzsteuerverfahren und das Reverse-Charge-Verfahren bildlich dargestellt.<br> | ||

Version vom 14. Oktober 2014, 14:11 Uhr

In diesem Kapitel erfahren Sie wie Sie die Erweiterung des Reverse-Charge-Verfahrens in Ihrem Unternehmen mit Hilfe von SilvERP abbilden.

Das Umsatzsteuerverfahren gibt vor, dass der Leistungserbringer die Umsatzsteuer schuldet. Dies ist der Normalfall. Bei dem Reverse-Charge-Verfahren geht bei bestimmten steuerpflichtigen Leistungen die Umsatzsteuerschuld auf den Leistungsempfänger über (Käufer zahlt Umsatzsteuer), wenn dieser Unternehmer (GmbH, GbR, auch Kleinunternehmer, etc.) oder eine juristische Person des öffentlichen Rechts ist.

Hintergrund des Reverse-Charge-Verfahrens ist, dass bei bestimmten Geschäften häufig Missbrauch betrieben wurde, wenn der Leistende die Umsatzsteuer nicht abführte, der Leistungsempfänger aber trotzdem den Vorsteuerabzug geltend machte.

Der Anwendungsbereich des Reverse-Charge-Verfahrens wurde mit Wirkung vom 01.10.2014 um die Steuerschuldnerschaft des Leistungsempfängers auf Lieferungen von Edelmetallen, unedlen Metallen (z. B. Selen, Silber, Gold, Platin, Roheisen, Kupfer, Nickel, Aluminium, Blei, Zink, Zinn etc.), Selen und Cerment (§ 13b Abs. 2 Nr. 11 UStG) sowie von Tablet-Computern und Spielekonsolen (§ 13b Abs. 2 Nr. 10 UStG) erweitert. Bei Tablet-Computern und Spielekonsolen ist zu beachten, dass die Reverse-Charge-Regelung dann zutrifft, wenn die Summe für diese in Rechnung gestellten Artikel ein Entgelte von mindestens 5.000 EUR beträgt.

Aus den oben genannten Gründen, wird das Thema für viele unserer Kunden relevant.

Verfahren

Bei dem Reverse-Charge-Verfahren muss der Lieferant eine Nettorechnung dem Kunden austellen und ihn auf den Übergang der Steuerschuldnerschaft hinweisen. Folgender Text kann auf den Rechnungen als Hinweis für das geltende Reverse-Charge-Verfahren hinterlegt werden: "Steuerschuldnerschaft des Leistungsempfängers". Handelt es sich bei bei dem Leistungsempfänger, um einen nicht deutsch-sprachigen Leistungsempfänger, dann können die nachfolgenden Texte auf internationale Rechnungen eingesetzt werden: "es greift das Reverse-Charge-Verfahren", "VAT due do the recipient", "Recipient of the service is liable for VAT according reverse charge mechanism".

Nachfolgend wird das Umsatzsteuerverfahren und das Reverse-Charge-Verfahren bildlich dargestellt.

Liste der Gegenstände

In dieser Liste finden Sie die Gegenstände, für deren Lieferung der Leistungsempfänger die Steuer schuldet. Zu den Metallerzeugnissen zählen die Nummern 5, 6 und 8.

| Lfd. Nr. | Warenbezeichnung | Zolltarif (Kapitel, Position, Unterposition) |

|---|---|---|

| 1 | Selen | Unterposition 2804 90 00 |

| 2 | Silber, in Rohform oder als Halbzeug oder Pulver; Silberplattierungen auf unedlen Metallen, in Rohform oder als Halbzeug | Positionen 7106 und 7107 |

| 3 | Gold, in Rohform oder als Halbzeug oder Pulver, zu nicht monetären Zwecken; Goldplattierungen auf unedlen Metallen oder auf Silber, in Rohform oder als Halbzeug | Unterpositionen 7108 11 00, 7108 12 00 und 7108 13 und Unterposition 7109 00 00 |

| 4 | Platin, in Rohform oder als Halbzeug oder Pulver; Platinplattierungen auf unedlen Metallen, auf Silber oder auf Gold, in Rohform oder als Halbzeug | Position 7110 und Unterposition 7111 00 00 |

| 5 | Roheisen oder Spiegeleisen, in Masseln, Blöcken oder anderen Rohformen; Körner und Pulver aus Roheisen oder Spiegeleisen, Eisen oder Stahl; Eisen- und Stahlerzeugnisse | Positionen 7201, 7205, 7206 bis 7229 |

| 6 | Nicht raffiniertes Kupfer und Kupferanoden zum elektrolytischen Raffinieren; raffiniertes Kupfer und Kupferlegierungen, in Rohform; Kupfervorlegierungen; Pulver und Flitter aus Kupfer; Stangen (Stäbe) und Profile aus Kupfer; Draht aus Kupfer; Bleche und Bänder, aus Kupfer, mit einer Dicke von mehr als 0,15 mm; Folien und dünne Bänder, aus Kupfer (…), mit einer Dicke (ohne Unterlage) von 0,15 mm oder weniger | Unterposition 7402 00 00, Position 7403, Unterposition 7405 00 00 und Positionen 7406 bis 7410 |

| 7 | Nickelmatte, Nickeloxidsinter und andere Zwischenerzeugnisse der Nickelmetallurgie; Nickel in Rohform; Pulver und Flitter aus Nickel; Stangen (Stäbe), Profile und Draht, aus Nickel; Bleche, Bänder und Folien, aus Nickel | Positionen 7501, 7502, Unterposition 7504 00 00, Positionen 7505 und 7506 |

| 8 | Aluminium in Rohform; Pulver und Flitter, aus Aluminium; Stangen (Stäbe) und Profile aus Aluminium; Draht aus Aluminium; Bleche und Bänder, aus Aluminium, mit einer Dicke von mehr als 0,2 mm; Folien und dünne Bänder, aus Aluminium (…) mit einer Dicke (ohne Unterlage) von 0,2 mm oder weniger | Positionen 7601, 7603 bis 7607 |

| 9 | Blei in Rohform; Pulver und Flitter, aus Blei; Bleche, Bänder und Folien, aus Blei | Positionen 7801 und 7804 |

| 10 | Zink in Rohform; Staub, Pulver und Flitter, aus Zink; Stangen (Stäbe), Profile und Draht aus Zink; Bleche, Bänder und Folien, aus Zink | Positionen 7901, 7903 bis 7905 |

| 11 | Zinn in Rohform; Stangen (Stäbe), Profile und Draht aus Zinn; Bleche und Bänder, aus Zinn, mit einer Dicke von mehr als 0,2 mm | Position 8001, Unterpositionen 8003 00 00 und 8007 00 10 |

| 12 | Andere unedle Metalle (einschließlich Stangen (Stäbe), Profile, Draht, Bleche, Bänder und Folien), ausgenommen andere Waren daraus und Abfälle und Schrott | aus Positionen 8101 bis 8112 |

| 13 | Cermets, ausgenommen Waren daraus und Abfälle und Schrott | Position 8113 |

Die Quelle zu dieser Liste und weiteren Gegenständen finden Sie hier.

Übergangsregelung

Bis zum 01.05.2015 ist die aktuelle Übergangsregelung zu beachten. Durch ein BMF-Schreiben ist es nicht zu beanstanden, wenn der leistende Unternehmer und der Leistungsempfänger einvernehmlich noch von der Steuerschuldnerschaft des leistenden Unternehmers ausgehen, bei Lieferungen nach dem 30. September und vor dem 01.10.2015. D. h. die alte Regelung weiterhin übergangsweise anwenden.